このブログ記事では、高金利通貨「トルコリラ」の外貨建てMMFについて、自分の投資メモとしてまとめています。

外貨建てMMF「トルコリラ」の概要や特徴、私が投資を決めた経緯や理由、実際の投資を通じて感じたことなどを書いています。

トルコリラ建てMMFとは?

トルコリラ建てMMFは、外貨建ての投資信託の一種で、主にトルコリラ建ての短期国債や優良債券で運用される商品です。

この商品の最大の魅力は、他の主要通貨建てのMMFでは考えられない驚異的な高金利にあります。

- 金利の源泉(経済構造):トルコは長年にわたり、国内の高いインフレという経済的課題を抱えており、この高インフレに対抗するため、トルコ共和国中央銀行(TCMB)は政策金利を非常に高い水準に引き上げ、その結果、オーストラリアドルやニュージーランドドル、メキシコペソ、南アフリカランドといった他の高金利通貨と比べて、トルコリラの金利水準は突出している

- 金利の源泉(地政学リスク):トルコは東ヨーロッパと西アジアをつなぐ地に位置し、国際情勢の緊張の影響を受けやすいという特性を持っている

しかし、この突出した高金利は、同時に「高金利=高リスク」という投資の原則が当てはまる。

トルコリラ投資において、最も警戒すべきは「通貨価値の急激な下落リスク」。

「通貨価値の下落リスク」の現実

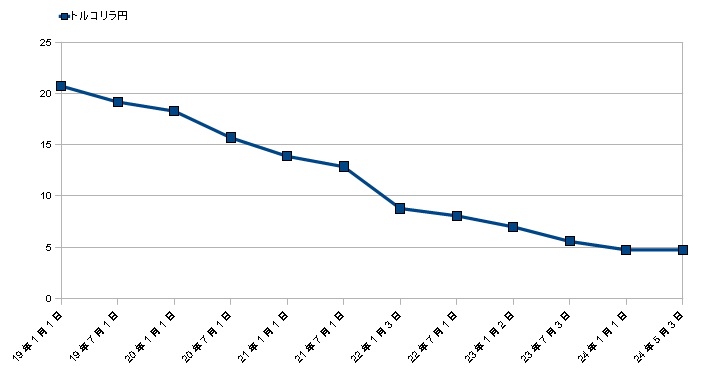

過去10年の推移を見れば、そのリスクは明らかです。

2015年頃には1トルコリラ=50円近辺で推移していたものが、2024年5月現在では4円台後半まで、価値が約10分の1に下落しています。

これは、せっかく年率40%近い高金利を得たとしても、為替の損失がそれを上回り、すべて帳消しになるどころか、最終的に大損を被る可能性が高い。

直近5年の推移を見ても価値は下がり続け、現時点では回復の兆しは見えていない。

トルコリラMMFに投資してみた!

私は、この「年率換算40%を超える利回り」という数字の魅力に惹かれ、実際にトルコリラ建てMMFに投資をした経験があります。

投資家心理として、この利回りを見て「72の法則」で資産倍増までの期間を試算してしまうのは投資家の性です。

72÷40.231≒1.789年

仮に40%で運用し続けられれば、計算上はわずか2年弱で資産が倍になるという、夢のようなシミュレーションが成り立ちます。

しかし、このシミュレーションは、「税金」と「為替変動」を無視した机上の空論に過ぎないことを、実際の投資を通じて痛感しました。

- 実質的な利回り:年率40%を超える表面的な利回りがあっても、国内で外貨建てMMFを運用した場合、税金(約20%)が源泉徴収されるため、手取りの実質利回りは30%程度に低下

- 運用成績:私の実際の運用成績は、年率40%という高水準の金利収益があったにもかかわらず、最終的にはトルコリラ価値の急落による為替差損によってマイナスで終了

通貨価値の下落スピードが、高金利の利益を遥かに上回った結果です。

この経験から、「高金利といううまい話の裏には、それに見合う高リスクが必ず存在する」という事実を、身をもって学びました。

結論、やめたほうがいいと思う

上記の経験、そしてその後の様々な投資経験から、現時点の私の結論は「積極的にトルコリラMMFに投資するメリットは少ない」というものです。

特に、私の家族のように投資経験が浅く、NISAを中心とした長期・積立・分散を基本とする人には、推奨しないのが正直な見解です。

家族にすすめない理由

私の家族は「ほったらかし投資」が基本なので、すすめません。

その理由は、

- NISA口座が使えない:トルコリラ建てMMFは公社債投資信託であり、現行のNISA口座(つみたて投資枠・成長投資枠)の対象外であるため、長期の資産形成において非課税メリットを活用できず、ほったらかしの資産形成には値動きが激しいトルコリラは不向きだと判断

- 損益計算が複雑で初心者向きではない:外貨建てMMFは、為替差益と利息(分配金)の二つの収益構造を持ち、特に為替が大きく変動するトルコリラの場合、実際の投資経験から投資初心者が一目で正確な損益を把握し、管理するのはハードルが高いと感じた

- 通貨の用途が限定的:米ドル建てMMFであれば、得られたドルをそのまま米国株市場の投資に回すなど、次の選択肢が豊富にありますが、トルコリラの場合、私が利用している証券口座ではトルコ国内の株式を直接買うことができず、選択肢はMMFへの再投資かFX取引くらいに限られる

また、これはあくまで私個人の考えですが、トルコリラMMFと同じくらいのリスクを取ることを許容できるならば、相対的により安心感のあるリターンが期待できる他の投資商品を選ぶべきだと。

たとえば、私が実際に投資しているような米国企業を対象としたレバレッジ型投資信託(例:iFreeレバレッジ FANG+、ゴールドプラス(ゴルプラ)など)は、過去1年間のリターンが30%を超えている。

レバレッジ型投信もハイリスクですが、投資先は世界経済を牽引する優良企業で、その成長にレバレッジをかけている商品だから、分析や分散の余地がある。※あくまで私の考え

一方、トルコリラMMFのリスクは、一国の通貨価値の構造的な下落リスクで、マクロ経済リスクや地政学リスクに大きく依存する。

高金利の魅力はあるが、得られるリターンに対して、通貨価値が今後も下落し続けるかもしれないという構造的なリスクを天秤にかけると、私の中ではレバレッジ型投信の方がまだ安心感があるという結論に至っています。