最近、50歳前後の友人と話すと「投資は怖い!」という声と、「新NISA始めたよ!」という声に真っ二つに分かれます。

実は、私もかつては大失敗して投資の世界から距離を置いていた身。

でも、今の20歳の息子を見ていると「若さ」という武器を使わない手はない!と強く思うんです。

この記事では、かつてFXで背筋が凍った私のトラウマを告白しつつ、20歳の我が子が「月5万円」の積立で30年後に億り人を目指せるという驚きのシミュレーション結果と、私の老後の「遊び金」を作る裏戦略について書いています。

一攫千金の夢、そして絶望からの帰還

私の同世代は「お金は増やしたいけど投資は怖いからやめとく!」とか「銀行に貯金した方が確実に老後資金を貯められる!」という考えの人も多く、「投資をする派」と「しない派」に大きく分かれます。

まあ、私たちの親や祖父母世代は、節約して銀行や郵便局に預けて増やすのが「一般的で常識」だったので、そんな背中を見て育てば投資に抵抗があるのも無理はありません。

実際、30歳頃までの私も、投資なんて自分に関係ない「怖いもの」だと思っていました。

でも、時代は変わりました。

働き方改革で残業は減って収入は増えず、超低金利政策で預金をしていても金利はスズメの涙...もはや涙すら出ていないレベル。

私は一度、大失敗でヤメた投資ですが、数年前から意を決して再開しました。

そして今では、妻と子にも投資を勧めています。

一攫千金の夢をみた地獄体験

実は私、15年ほど前に投資で地獄を見ています。

当時の投資といえば、FXか日本株がメイン。

しかも当時のFXはレバレッジ最大400倍もかけられ、10万円の資金で4,000万円分を動かせるという、今思えば狂気の沙汰でした。

為替介入などで1円動くだけで40万円が飛ぶ世界。

リーマンショックで大損しそうになった時の恐怖は、今思い出すだけでも背筋が寒くなります。

絶望からの帰還

あのトラウマから十数年、投資の世界から距離を置いていましたが、重い腰を上げたのは「老後2,000万円問題」が世間を騒がせた頃。

銀行に2,000万円貯めたとしても、10年後、20年後にその価値が維持されているのか? むしろ「老後3,000万円問題」なんて言われる日が来るんじゃないか...

そんな予感がして、恐る恐る戻ってきたんです。

目指すのは、かつての「うさぎ」のような一攫千金ではなく、童話の「かめ」のようにコツコツ資産を増やす手堅い投資。

まずは最低限の2,000万円を目標に。

若さという、金で買えない最強の武器

年金の受給は、繰り上げしなければ65歳から。

私にはあと15年あります。

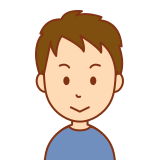

シミュレーションしてみると、毎月5万円を15年間積み立てれば、なんとか2,000万円に届きそうだとわかりました。

「年金+積立投資」があれば、贅沢さえしなければ老後はなんとかなる...はず。

そこで、これから投資の世界に入る我が子への説明用も兼ねて、あらためて「積立投資」の凄さを整理しました。

若いって羨ましい!

正直、若いって本当に羨ましい!

若々しさはお金で買えても、若さそのものは買えません。

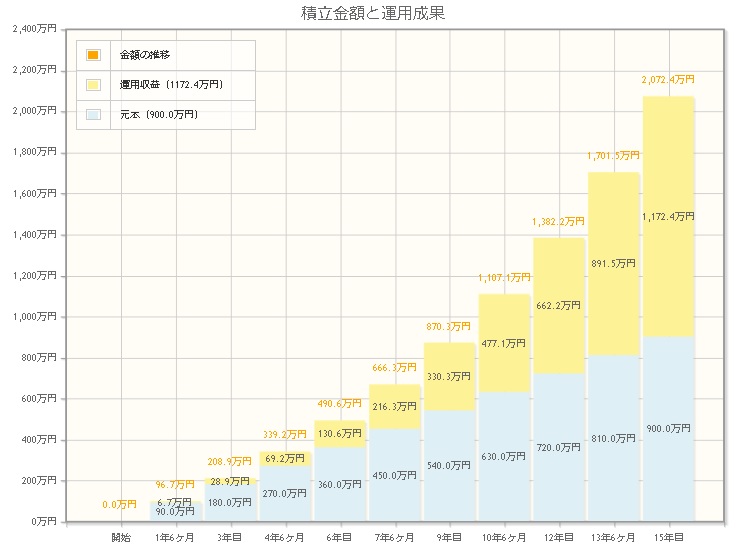

20歳の息子と50歳の私、同じ70歳をゴールとすると、息子には50年という圧倒的な「時間」があります。

アインシュタインが「人類最大の発明」と呼んだ複利の力は、投資期間が長くなるほど雪だるま式に資産を増やします。

以下は、20歳から毎月1万円ずつ投資を始めて複利で50年間続けるとどうなるのかをシミュレーションした結果です。

私が20年投資したときの運用額は、上記グラフの「40歳」の箇所。

しかし50年投資できる息子はというと、上記グラフの「70歳」の箇所。

20歳の息子と50歳の私が同じく70歳まで投資を続けた場合、20年しか投資期間がない私とは、後半の伸びが全く違うんです。

FXみたいなハイリスクに手を出さなくても、複利を活かした「投資信託」の積立なら、少額からプロに任せてリスクを抑えられますし、専門知識もいりません。

若いうちから始めれば、かなりのリターンが期待できるんです。

我が子に守らせたい「投資の三原則」

特に初心者の我が子には、リスクを低くするための「三原則」を叩き込んでいます。

- 長期投資:とにかく「辞めない」こと! 新NISAで数パーセント下がっただけで放り出す人が多すぎ。もったいない!投資に興味がなくて「超絶ほったらかし」を極めている妻こそ、実は理想的かもということ。

- 積立投資:買い時は「自動」に任せろ! 安い時に多く、高い時に少なく買う「ドルコスト平均法」が自動発動。感情を殺して淡々と買うのが、平均購入単価を下げる最強の近道だと。

- 分散投資:全滅を避ける「リスク回避」! 「卵は一つの籠に盛るな」の格言通り。国や資産を分ければ、どこかがコケても他がカバーしてくれる。全財産を一蓮托生にするギャンブルはダメだと。

この三原則を守って年利3〜10%で運用できれば、毎月たった1万円でも30年後には2,000万円を超える可能性があります。

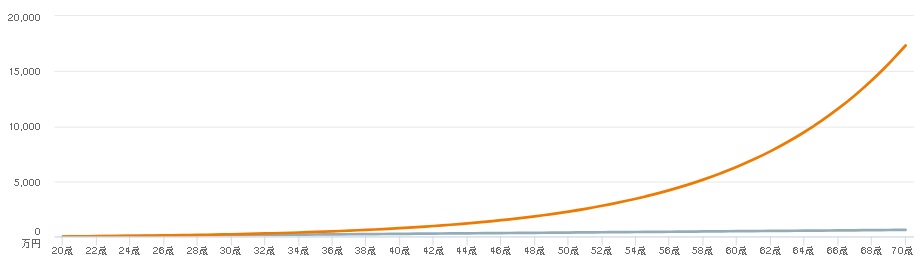

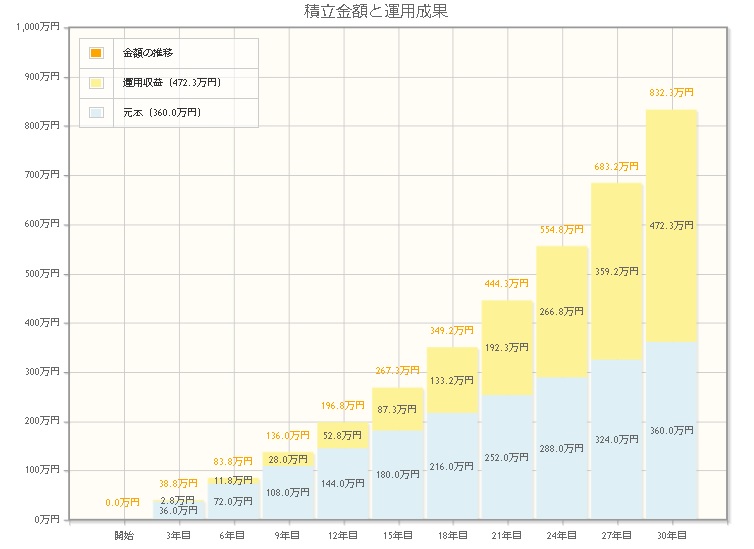

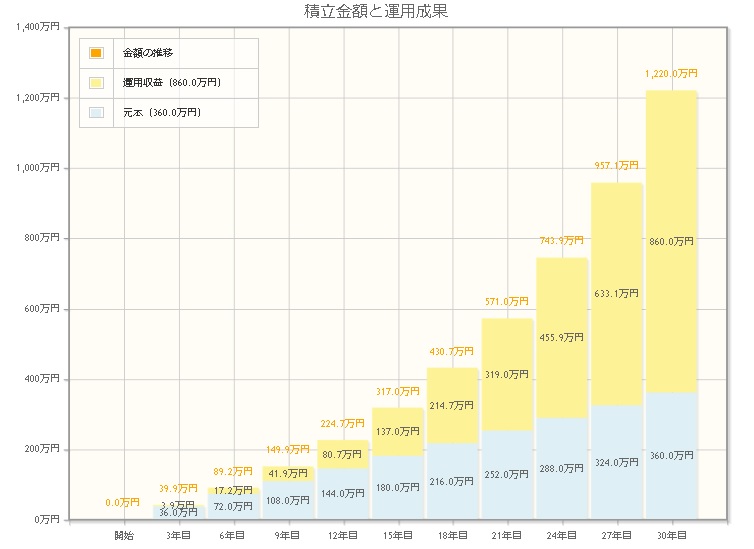

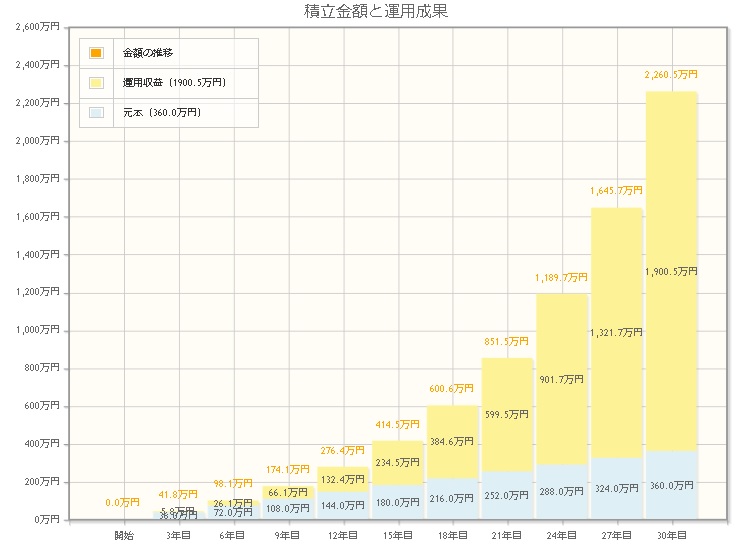

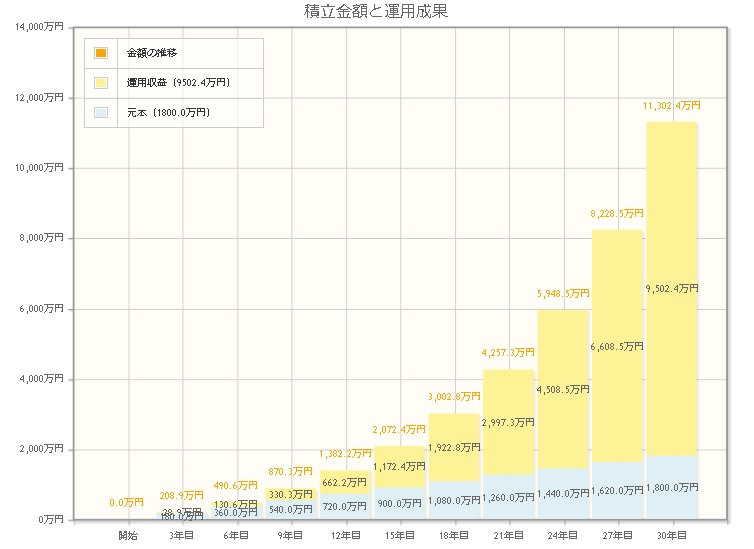

投資信託の平均利回りは3~10%と言われているので、金融庁の資産運用シミュレーションを使って毎月1万円で3%、5%、7%、10%の年率で30年間運用した場合のシミュレーションです。

毎月1万円を30年間運用、年率3%で運用

毎月1万円を30年間運用、年率5%で運用

毎月1万円を30年間運用、年率7%で運用

毎月1万円を30年間運用、年率10%で運用

継続は力なり、塵も積もれば山となるという言葉がありますが、毎月たった1万円でも、30年間投資を続ければ2,000万円を超える資産を築ける可能性があります。

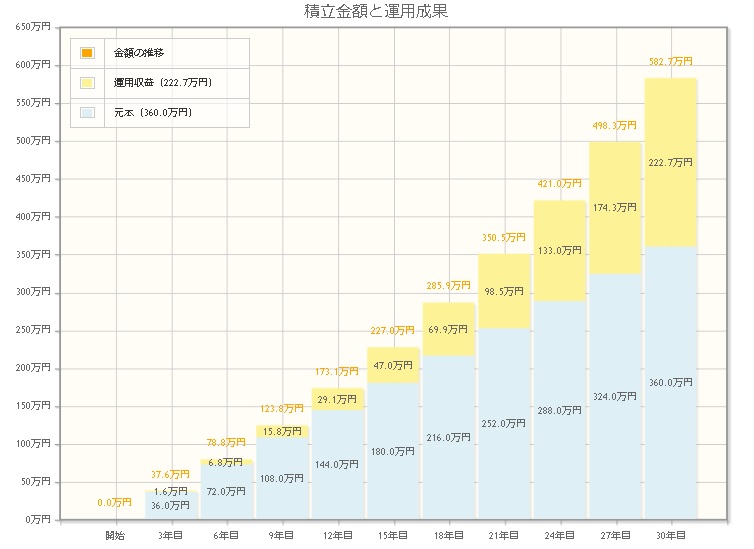

そして現在、20代の息子が実際に積み立てている額は「5万円」。

もし年率10%で30年間運用できたら...なんと「1億円」!

毎月5万円を30年間運用、年率10%で運用

投資をしない人からすれば信じがたい数字かもしれませんが、投資を何年もしている私からすれば、あながち間違っていない数字だと思っています。

ぱぱの実績と「裏」の野望

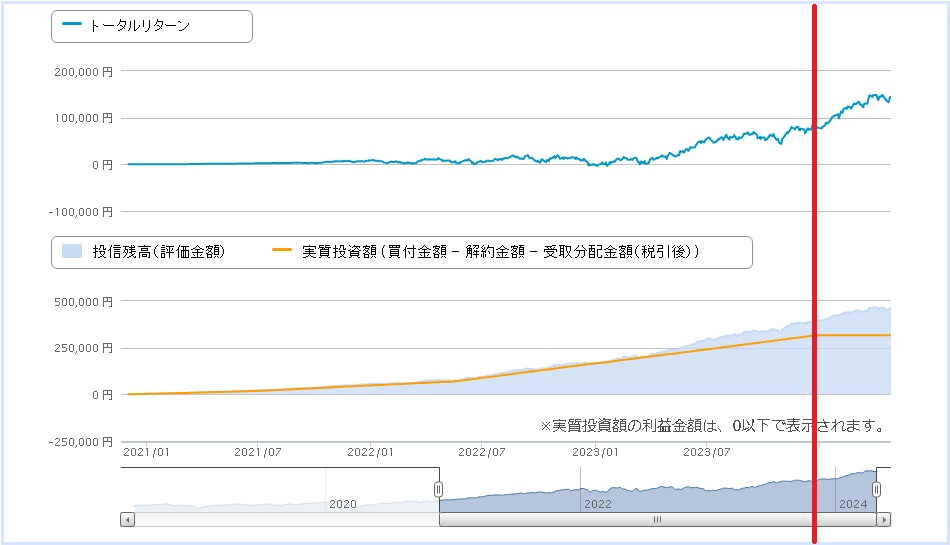

参考までに、私が旧NISA(つみたてNISA)で運用している「eMAXIS Slim 米国株式(S&P500)」の実績を。

- 保有数量:162,914口

- 平均取得価額:19,449.16円

- 基準価額:28,243円(※2024/04/29)

- 損益率:+45.21%

- 損益額:+143,264

旧NISAの積立は赤線の時点で終了となっていますが非課税期間は継続し、残りは16年あります。

制度終了に伴い投資額が増えていませんが、ほったらかしにしている資産は現在、損益率+45.21%で14万円ちかく増えています。

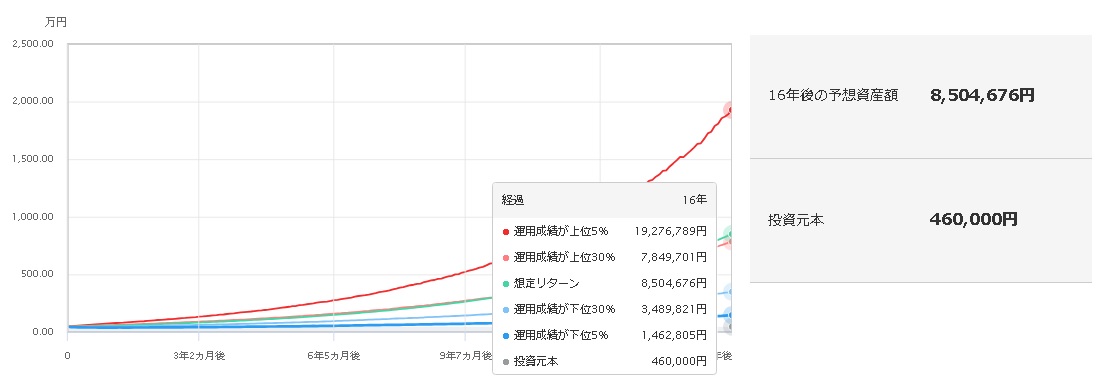

現時点の資産価値46万円を「三菱UFJアセットマネジメント-一括投資シミュレーション」にかけると、16年後の最低予想でも元金46万円が146万円になる計算です。

投資をせずに預金で資産形成した人と、投資をして資産形成した人、30年後の未来を考えるとかなり大きな差になるでしょう。

もしかすると、30年後は億り人だらけ...?

そんなわけで、現時点の私は家族に以下の5銘柄を勧めています。

- eMAXISSlim米国株式(S&P500)

- eMAXISSlim全世界株式(オール・カントリー)

- eMAXISSlim先進国株式インデックス

- iFreeNEXTNASDAQ100インデックス

- iFreeNEXT FANG+インデックス

投資開始から4ヶ月、家族全員プラスを維持していて、今は5〜10%の含み益となっています。

楽天証券の画面を見ながら、よしよしと頷いています。

ここからは「家計のコア投資」とは別の、私個人の話。

裏の野望:老後の遊ぶ資金

老後の生活費だけじゃなく、65歳から85歳まで「自由に遊び倒す金」も欲しいんです。

最低でも毎月5万円、年間60万円、20年で1,200万円。

これを家計外の少ない元手(小遣い)で準備するため、別口座「SBI証券」で少しリスクを取って内緒の投資をしています。

かつてFXで爆死した私ですが、今はレバレッジ銘柄も「積立」で運用する「ツミレバ」に行き着きました。

他にも、ビットコイン関連銘柄のBITFや、TMF、LABUといった個別銘柄でも投資中。

30年後、息子が億り人になり、私がレバレッジで稼いだ金で遊び倒せていたら、私の投資人生は大成功と言えるでしょう。

ではまた。