昨年末から米国株への投資をはじめたことで近いうちに米ドルの配当金を受け取る可能性のある中、私がよく見るサイト「ZAI ONLINE」で気になる記事を見つけました。

ZAI ONLINEとは、私がたまに購入している雑誌「ダイヤモンドZAI」のオンラインサイトです。

その気になった記事とは、米国株を特定口座(源泉徴収あり)を使って投資していたとしても、気をつけないと確定申告を漏らす可能性があるという内容でした。

私は確定申告などの煩わしい手続きを回避するために特定口座を選んだのに、再び面倒な手続きに巻き込まれる可能性があることに驚きました。

そこで、外貨建てMMFです。

この記事では、私の備忘録や勉強も兼ねて、外貨建てMMFという商品の特徴や使うことにした理由、投資のキッカケなどをまとめました。

では、新たに利用をはじめた金融商品「外貨建てMMF」のことから簡単に書いていきます。

外貨建てMMFとは

外貨建てMMFは、格付けの高い外貨建ての短期証券や国債などを中心に運用する安全性の高い投資信託の一種で、MMFは「Money Market Fund」の略です。

売買手数料は発生しませんが、外国通貨建ての金融商品であるため円から外貨、外貨から円に交換する際には為替手数料が必要となり、外貨建てMMFは投資信託の一つであるため保有期間中には信託報酬もかかります。

さまざまな通貨を組み合わせることで国際分散投資が可能で、ドル建てやユーロ建て、豪ドル建てなどの通貨を選択することができます。

外貨建てという点から、為替や金利に大きく影響する商品です。

円高時に投資するメリット

円高のときに外貨建てMMFに投資すると、将来的に再び円安になったときには、為替差益による利益を得ることができます。

外国金利が高い時は魅力的

また、外国の政策金利にも影響されるため、外国金利が高くなると魅力的になります。

外貨建てMMFは変動金利の預金に似ていて、利回り日々変動します。

もし過去に低い利回りで外貨建てMMFを購入したとしても、保有していて金利が上昇すれば利回りが上昇します。

外貨建てMMFを使う理由

では、冒頭で少し書きましたが外貨建てMMFを使うことにしたキッカケをもう少し詳しく書きます。

私が外貨建てMMFを使おうと思ったのは、以下の記事に書いてあった確定申告を漏らす可能性があるということからです。

今後、米国株の配当金を受け取ったり米国株を売却すると、証券口座の中に米ドルを保有することも出てくると思います。

そのドルをそのまま口座内に放置し、もし、配当金を受け取ったときに1ドル=100円だった米ドルを120円になってから日本円に両替すれば、その利益は「為替差益」として雑所得となる。

米国株を特定口座(源泉徴収あり)を使って投資していたとしても、上記のようなケースでは確定申告が必要となり、脱税となる可能性がある。

私の場合、まだ投資額も少なく、雑所得を含む給与以外の収入が20万円を超えることもないため、スグに脱税とはならないが、今後、投資額が多くなってきた時のことを考え、知識としては知っておくべきであると思う。

そんな外貨建てMMF、似ている金融商品として「外貨預金」というものがあり、外貨建てMMFと外貨預金のどちらがいいのか?と迷うところもあり調べてみたので少し補足したいと思います。

外貨建てMMFと預金の違い

外貨建てMMFと外貨預金では以下のような違いがあります。

| 比較項目 | 外貨建てMMF | 外貨預金 |

|---|---|---|

| 保有中にかかる費用 | 信託報酬がかかる | かからない |

| 利率 | 運用実績により好利回りを期待できる | 日々の変動する利率で運用される |

| 元本保証 | なし | 外貨での元本保証あり |

| 資産の保護 | 証券会社が破綻しても保全される | 預金保険制度の対象外 |

どちらにもメリット・デメリットはあるが、最終的に「外貨建てMMF」を選んだ理由は以下です。

まず元本保証についてですが、外貨建てMMFは保証がなくて繰上償還のリスクはありますが、高金利通貨(※トルコリラや南アランド)を選ばず安全な米ドルを選べば気にすることは無いと思う。

私は過去の投資の失敗により、外貨取引でトラウマ級の痛い目に遭っているので、安全な米ドル以外は今のところ選ぶ気がありません。

そして、資産が保護される外貨建てMMFの方が安全性が高いと感じ、収益性の面からも外貨建てMMFの方にメリットを感じました。

そんなことから「外貨建てMMF」を利用することに決めました。

外貨建てMMFへの利用状況

それでは、ここからは外貨建てMMFの利用状況などを紹介します。

外貨建てMMFを初めて買う

今回、外貨建てMMFを買うことにした口座は「楽天証券」で、選ぶ外貨は「米ドル」です。

買い方の説明は省略しますが、もし知りたい方は以下に記載があります。

2021年11月21日時点、楽天証券では2種類の外貨建てMMF(米ドル)を選ぶことができます。

| ファンド | 年換算利回り | 補足 |

|---|---|---|

| GS米ドルファンド | 0.007% | 直接「外貨建てMMF」で米国株を購入できる |

| 日興USドルMMF | 0.073% |

委託会社はGS(※ゴールドマン・サックス・アセット・マネジメント・インターナショナル)と日興(日興アセットマネジメント ヨーロッパリミテッド)です。

利回りは「日興USドルMMF」の方が良いですが、外貨建てMMFから直接「米国株」を購入できる!GS米ドルファンドに魅力を感じ、GS米ドルファンドを買うことにしました。

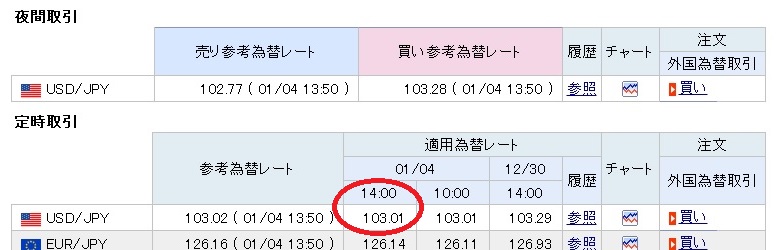

今回は12:16に買い注文を出して締め切り時刻前(13:50)だった為、当日注文で当日約定です。

| ファンド名 | 通貨 | 決済通貨 | 口座 | 注文金額 注文数量 |

為替レート |

|---|---|---|---|---|---|

| GS米ドルファンド | 米ドル | 円 | 特定 | 10.00USD- 口 | 103.26円/USD |

ただ、一点疑問が...

証券会社の説明では為替レートは14:00の「適用為替レート」で表示されるハズですが、約定時に表示されていたレートは103.26円/USDとなっており、微妙に違います。

この段階では「ポートフォリオ」「パフォーマンスレポート」にはまだ反映されておらず、外貨建てMMFの情報は表示されていませんが、翌日、外貨建てMMFの保有情報が表示されました。

高金利通貨に手を出す

一攫千金を狙ったFX取引、そんな過去のトラウマもありハイリスクな通貨に手は出さないと誓っていましたが、最近のレバレッジ投資と投資経験が長くなったことから、高金利通貨に手を出してしまいました。

トルコリラ円、利回りは高いですが通貨価値がどんどん下がっているので、刺激を求めてお遊び投資。

外貨建てMMF(補足)

外貨建てMMF、今後は高金利通貨に手を出したりするかもしれませんが、とりあえず今のところ確定申告の手間を無くす手段の一つとして利用する予定です。

では最後に少しだけ補足して終わります。

外貨建てMMFは初回買付時に制限があるため、来月の米国株配当金が支払われる前に、円貨で外貨建てMMFを10ドル分だけ買付しました。

楽天証券の申込単位

- 初回申込単位:10USD以上0.01USD単位

- 追加申込単位:0.01USD以上0.01USD単位

ではまた。