最近、新しい投資を始めました。

投資の世界では「卵を一つのカゴに盛るな」という格言があり、リスク分散が重要だとよく言われますが、私の投資は現在、ほとんど米国株式に投資していて分散投資ができていません。

そんな中で目に留まったのが、SBI証券のAI投資「SBIラップ」です。

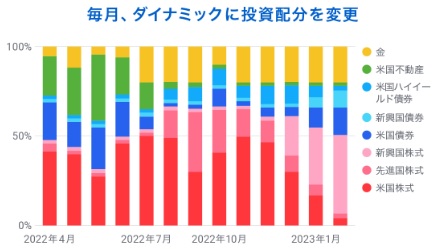

この商品は、株式や債券など8つの資産に分散投資できるもので、他にも同じような商品はあるのですが、私が魅力に感じたのはAIが相場を予測し、自動的に投資比率をリバランスする点です。

ただ、AIによる相場予測でのリバランスには少し不安もあります。

そこで、同じく8つの資産に分散投資できる人気の投資信託「eMAXIS Slimバランス(8資産均等型)」にも同じ金額で同時に投資を始め、運用実績を比較することにしました。

この記事では、SBI証券の「SBIラップ」と三菱UFJ国際投信の「eMAXIS Slim バランス(8資産均等型)」の毎月の運用実績の比較や、SBIラップの構成比率のリバランス推移、1年間シミュレーション結果を通じて私が最終的に決めた投資判断について紹介します。

AI投資やSBIラップに関心があり、新たな投資を探している方、参考になれば幸いです。

AI投資「SBIラップ」とは

SBIラップは、SBI証券が提供する資産運用商品です。

SBIラップは、投資一任業者(FOLIO)と契約してSBIラップ口座を開設すれば、SBI証券総合口座内の資金を使って全て「おまかせ」で資産運用できるサービスです。

コースとしては2つのコース(※匠の運用コースは2023.7.15から提供開始)があります。

私が魅力を感じたのは「AI投資コース」なので、ここから先はAIコースの内容で書いていきます。

ここからの記事はSBI証券サイトからの抜粋情報を参考に紹介いたしますので、最新情報はSBI証券の公式サイトからご確認ください。

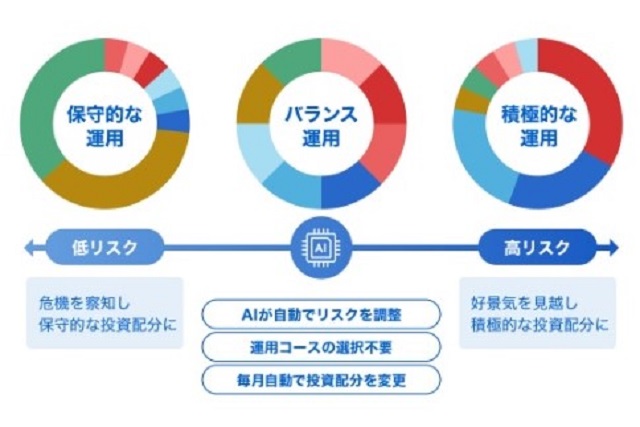

特徴:危険察知のリバランス

AI投資コースでは、投資家が自分で資産運用する商品を選ぶ必要はなく、AIが危機を察知すれば低リスクの保守的な運用を自動で選び、景気が良いと判断すれば高リスクの積極的な運用をするように、投資対象ファンドの比率をリバランスしてくれます。

SBIラップ紹介ページにてリバランスは、ノーベル賞受賞者が提唱した難しいアルゴリズムを使っているみたいで方程式も書いてあったのですが、私には理解できませんでした。

AIは今後もどんどん進化し、既にそうかもしれませんが、いずれ、人間ではAIに勝てない世界が訪れ、AI投資が主流となるかもしれません。

そんな、未来を予測するAI技術への興味が、SBIラップへ投資をすることにした理由の一つです。

30年リターン:最低4倍以上

そして、投資において重要なのは、資産を増やせるかどうかです。

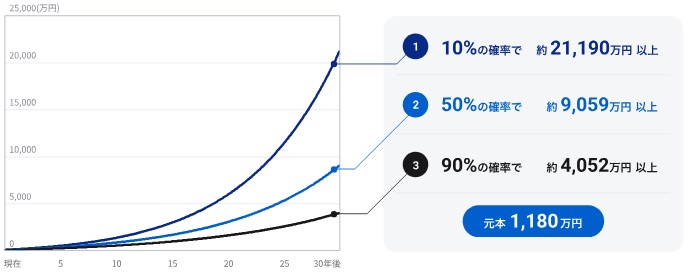

以下のシミュレーションは、100万円を最初に投資し、その後毎月3万円を積み立てて、30年後にどう変化するかを予測したものです。

このようなシミュレーションは将来のリターンを保証するものではありませんが、30年間で最低でも90%の確率で4倍以上のリターンが期待できる予測に魅力を感じます。

さらに、SBIラップは危機察知や景気循環、金融環境の変化に対応し、過去10年間で他のロボアドバイザーと比較して2倍のパフォーマンスを見せたことから、その実績も魅力的です。

コスト:平均以下の低コスト

そして、投資するにあたり、もう一つ重要なのがコストです。

SBIラップは、投資を一任して資産運用できますが、運用を任せることに対する報酬として一任手数料と、投資対象ファンドを通じて投資するETFの経費である実質的な信託報酬がかかります。

一任手数料は年率0.660%で、実質的な信託報酬は0.030%~0.490%程度の範囲で収まる様です。

これらを合計すると、費用は年率0.994%となります。

人気のインデックスファンド「eMAXIS Slim 米国株式(S&P500)」の信託報酬は0.09372%ですから、それと比べるとSBIラップの費用は高く感じます。

でも、他のファンドラップの費用は平均1.2〜1.5%程度であるのに対し、SBIラップは平均して1%を下回るため、コスト面では割安です。

実質的な信託報酬を最大(※0.490%)で計算をしても年率1.15%なので、他と比べてコストが抑えられます。

SBIラップの投資対象ファンド

SBIラップの投資対象ファンドは、8つに分けられています。

| 分類・地域 | ファンド名 | 実質的な信託報酬 |

|---|---|---|

| 米国株式 | SBI・米国株式 | 0.1906% |

| 先進国株式 | SBI・先進国株式 | 0.2106% |

| 新興国株式 | SBI・新興国株式 | 0.2406% |

| 米国債券 | SBI・米国債券 | 0.1906% |

| 米国ハイイールド債券 | SBI・米国ハイイールド債券 | 0.6506% |

| 新興国債券 | SBI・新興国債券 | 0.5506% |

| 米国不動産 | SBI・米国不動産 | 0.2806% |

| 金 | SBI・ゴールド | 0.5606% |

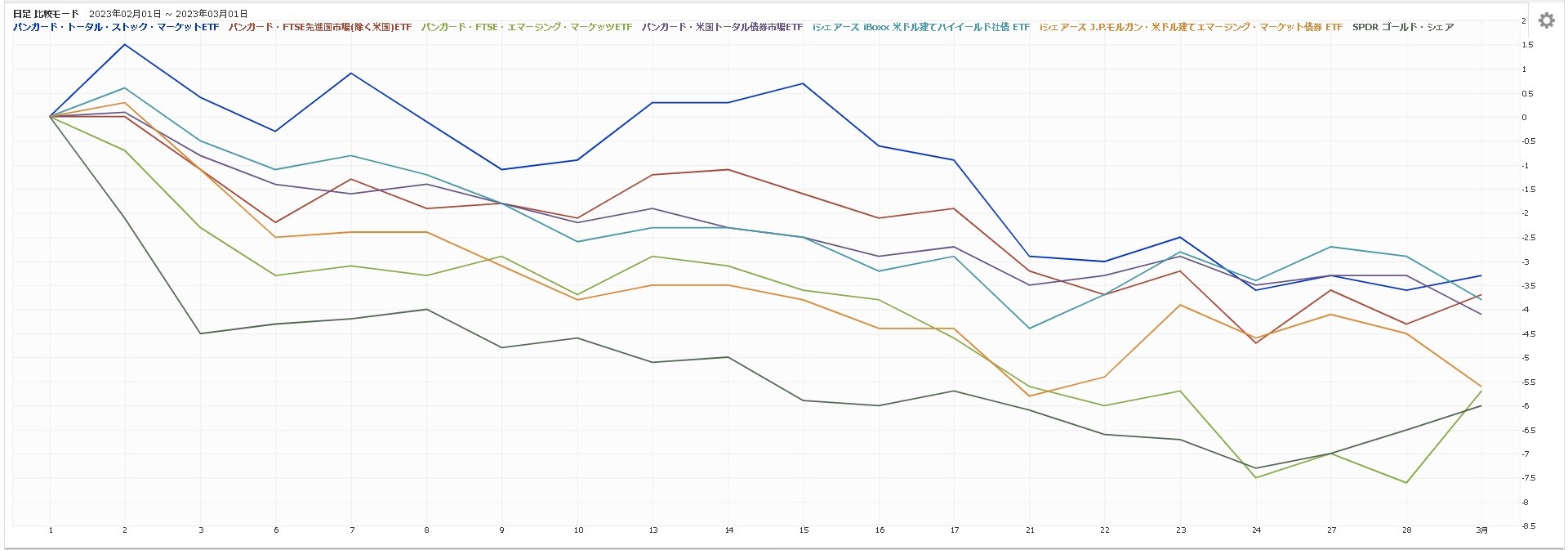

各ラップ専用ファンドの組入ETFは以下となります。

| ファンド | 組入ETF | ETF |

|---|---|---|

| 米国株式 | バンガード・トータル・ストック・マーケットETF | VTI |

| 先進国株式 | バンガード・FTSE・ディベロップド・マーケットETF | VEA |

| 新興国株式 | バンガード・FTSE・エマージング・マーケットETF | VWO |

| 米国債券 | バンガード・トータル・ボンド・マーケットETF | BND |

| 米国ハイイールド債券 | iシェアーズ iBoxx 米ドル建てハイイールド社債ETF | HYG |

| 新興国債券 | iシェアーズ J.P. モルガン・米ドル建てエマージング・マーケット債券ETF | EMB |

| 米国不動産 | バンガード・リアル・エステートETF | VNQ |

| ゴールド | SPDR ゴールド・シェア | GLD |

債券、不動産、金など、私が投資をしていない投資先ファンドも含まれています。

バランス型の投資は中途半端に感じていましたが、SBIラップは毎月のリバランスを自動で行うため、リスクとリターンのバランスに期待感があります。

では、そろそろ本題である「SBIラップ」と「eMAXIS Slimバランス(8資産均等型)」のシミュレーションについて書いていきます。

SBIラップと類似投信の違い

SBIラップとeMAXIS Slimバランス(8資産均等型)は、8つの資産に分散投資できるという点では共通していますが、投資対象や投資の比率、最低投資金額などにおいて異なる特徴があります。

比較①:投資対象と割合

まずは、投資対象と投資する割合です。

| SBIラップ ※比率は毎月変更 |

eMAXIS Slim バランス ※比率はそれぞれ12.5% |

|

|---|---|---|

| 株式 | 米国株式 | 国内株式 |

| 先進国株式 | 先進国株式 | |

| 新興国株式 | 新興国株式 | |

| 債券 | 米国債券 | 国内債券 |

| 米国ハイイールド債券 | 先進国債券 | |

| 新興国債券 | 新興国債権 | |

| 他 | 米国不動産 | 先進国不動産 |

| 金 | 国内不動産 |

SBIラップでは、投資比率が毎月リバランスされるため、比率は決まっていません。

一方、eMAXIS Slimバランス(8資産均等型)はそれぞれの投資ファンドに均等に12.5%ずつが投資されます。

また、投資対象についても、SBIラップは主に「米国関連」のファンドで構成されていますが、eMAXIS Slimバランス(8資産均等型)は「日本国内関連」のファンドが中心です。

さらに、SBIラップでは「金」が投資対象に含まれていますが、eMAXIS Slimバランス(8資産均等型)には含まれていません。

このように、投資対象の違いや投資比率の変動によるリバランスなどが、SBIラップとeMAXIS Slimバランス(8資産均等型)の大きな違いです。

比較②:基本情報とコスト

続いて、SBI証券での基本情報とコスト面で内容を比較します。

※2023.06.18時点

| SBIラップ | eMAXIS Slim バランス | |

|---|---|---|

| 運用開始 | 2022.03.31 | 2017.05.09 |

| 純資産額 | 400億円 | 2,055億円 |

| 最低投資額 | 1万円~ | 100円~ |

| 積立設定 | 月1回1万円以上 1,000円単位 |

月・週・日1回100円以上 1円単位 |

| 管理費用 | 0.994% | 0.143% |

コスト面では、SBIラップの管理費用が年率0.994%で、eMAXIS Slimバランス(8資産均等型)が0.143%なので、低コストな点であればeMAXIS Slimバランス(8資産均等型)の方が優れています。

しかし、投資を判断するには管理費用だけでなく、運用成績やその他の還元も考慮して判断する必要があると思います。

そのため、運用成績についてはSBIラップのリバランスに期待しています。

また、SBIラップは平均保有金額に応じて1,000万円未満であれば年率0.1%、1,000万円以上なら年率0.2%のポイントが還元される「SBIラップマイレージ」というプログラムがあり、eMAXIS Slimバランス(8資産均等型)にも0.05%のポイントが還元される「投信マイレージ」があります。

ポイント還元も小さいながら考慮したい投資判断の一つです。

SBIラップとの実績比較

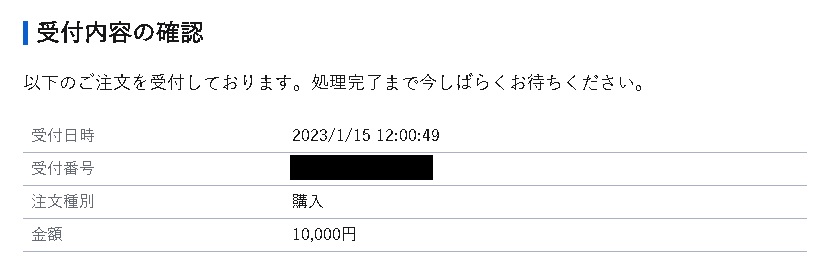

では、現時点ではどちらの投資が良いのか判断が難しいため、最低投資金額10,000円で投資のシミュレーションを行い、最終的に決めたいと思います。

やってみてわかった税徴収

SBIラップへの投資をはじめてみた結果、税金の徴収タイミングに違いがあることがわかりました。

まずSBIラップですが、毎月、リバランスすることで投資信託の売買が行われるため、その度に損益が確定するため税金の徴収がされます。

一方、eMAXIS Slim バランス(8資産均等型)はSBIラップのように毎月売買をおこなってリバランスされるわけでは無いため、税金の徴収は最終的に売却するまで行われません。

最終的にはこの違いも、投資成績にどんな影響を与えることになるのか気になります。

では、実際の投資シミュレーションの結果を一覧にして紹介します。

一年間やった運用成績

下記の表は成績の良し悪しがわかるように、成績が良い方を黄色でマーキングしました。

| 比較日 | SBIラップ | eMAXIS Slim バランス(8資産均等型) | ||||

|---|---|---|---|---|---|---|

| 税徴収後 | 税徴収前 ※参考 | |||||

| 資産残高 | 資産損益 | 評価額 | 評価損益 | 評価額 | 評価損益 | |

| 2023/01/20 | 9,770円 | -230円 | 9,823円 | -177円 | 9,823円 | -177円 |

| 2023/02/07 | 10,126円 | +126円 | 10,176円 | +176円 | 10,220円 | +220円 |

| 2023/03/05 | 10,118円 | +118円 | 10,135円 | +135円 | 10,169円 | +169円 |

| 2023/04/06 | 10,038円 | +38円 | 10,007円 | +7円 | 10,008円 | +8円 |

| 2023/05/15 | 10,181円 | +181円 | 10,267円 | +267円 | 10,334円 | +334円 |

| 2023/06/18 | 10,784円 | +784円 | 10,728円 | +728円 | 10,913円 | +913円 |

| 2023/07/21 | 10,784円 | +784円 | 10,798円 | +798円 | 11,001円 | +1,001円 |

| 2023/08/14 | 10,909円 | +909円 | 10,873円 | +873円 | 11,095円 | +1,095円 |

| 2023/09/17 | 11,018円 | +1,018円 | 10,982円 | +982円 | 11,232円 | +1,232円 |

| 2023/10/28 | 10,862円 | +862円 | 10,614円 | +614円 | 10,770円 | +770円 |

| 2023/11/15 | 11,158円 | +1,158円 | 10,916円 | +916円 | 11,145円 | +1,145円 |

| 2023/12/10 | 10,888円 | +888円 | 10,852円 | +852円 | 11,068円 | +1,068円 |

最初の3ヶ月ではeMAXIS Slim バランス(8資産均等型)の成績がよく、そのままAI投資の運用成績が悪く1年が過ぎると思いきや、徐々にSBIラップの成績が逆転し、最終的には7:5でSBIラップの成績が良いという結果になりました。

SBIラップへの投資(結論)

そこで、私の結論としては、SBIラップへの投資を選ぶことにしました。

その理由としては、SBIラップのリバランスによる運用成績が良かった点もありますが、AIのリバランスによる相場の先読みが参考になると思ったからです。

これで、SBIラップとeMAXIS Slim バランス(8資産均等型)のシミュレーションは終了となります。

ここから先は、SBIラップへの投資を考えている方へ「SBIラップの始め方」と、1年間の投資シミュレーションによる資産構成比率の推移を参考情報として残します。

SBIラップの始め方

すでにSBI証券の総合口座をお持ちの方は、サクッと申し込めますが、まだ持っていない方は、以下の公式サイトより開設が必要です。

SBI証券の総合口座があれば、コースの選択、規約の確認および同意だけでSBIラップ口座を開設することができます。

- コースの選択

- 個人情報第三者提供への同意

- 電子交付同意

- サービス約款

- SBIラップ契約締結前交付書面

ちなみに、実際の手続きは以下のSBI証券サイトに画面イメージやステップが載っていますので、見ながら進めれば迷う箇所はありません。(※「AI投資コース」-「はじめ方・操作ガイド」を選択)

契約完了通知は翌営業日に届きます。

私は金曜の夜に申し込んで、翌週火曜日に通過のメールが来ました。

週末や祝日を避けて申し込めば、もっと早く通過連絡がくると思います。

SBIラップの資産構成比率の推移

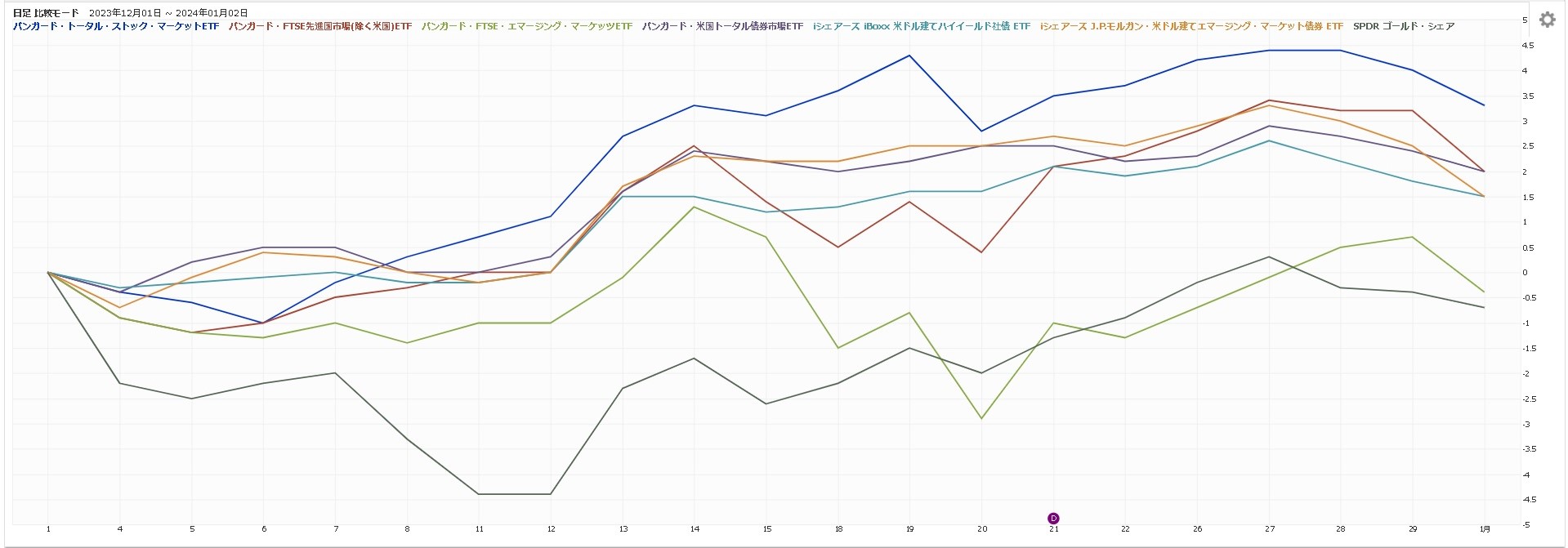

では最後に、SBIラップを1年間シミュレーションしたときに残した資産構成比率の推移についてまとめ終わります。(※米国不動産のETFはグラフなし)

投資開始:新興国株式=増

投資開始は2023年1月、注文翌日から数えて3営業日後となりました。

投資開始時点の資産構成は、ラップ専用の各ファンドの評価額や比率が次のようになっています。

| ファンド名(※ラップ専用) | 評価額 | 比率 |

|---|---|---|

| SBI・米国株式 | 1,682円 | 16.8% |

| SBI・先進国株式 | 590円 | 5.9% |

| SBI・新興国株式 | 3,147円 | 31.5% |

| SBI・米国債券 | 1,129円 | 11.3% |

| SBI・米国ハイイールド債券 | 623円 | 6.2% |

| SBI・新興国債券 | 564円 | 5.6% |

| SBI・米国不動産 | 198円 | 2.0% |

| SBI・ゴールド | 1,962円 | 19.6% |

| 現金 | 103円 | 1.0% |

SBIラップの注意事項によれば、「現金」は投資金額の一部を留保しているもので、投資一任業者への報酬を支払うために使われるそうです。

つまり、投資金額1万円でも1%程度(※約100円)が投資金額から差し引かれることになります。

主な資産の内訳は米国株式、新興国株式、ゴールドです。

追記:2023年01月の実績結果

2023年1月は、米国の金融引き締め長期化懸念の後退や、中国のゼロコロナ政策終了による経済活動再開などが好材料となり、好調な相場でした。

8つの資産のうち「新興国株式」への投資が多かったことが、プラスに寄与した様です。

結果として2023年月のAIラップのパフォーマンスは+3.13%となりました。

2ヶ月目:大きな配分変更無

今月からは、前月と比較した資産構成比率の推移を記載していきます。

2023年2月の資産構成は、次のようになっています。

| ファンド名 (※ラップ専用) |

当月 | 前月 | ||

|---|---|---|---|---|

| 評価額 | 比率 | 評価額 | 比率 | |

| SBI・米国株式 | 1,768円 | 17.5%↑ | 1,682円 | 16.8% |

| SBI・先進国株式 | 602円 | 5.9% | 590円 | 5.9% |

| SBI・新興国株式 | 3,162円 | 31.2%↓ | 3,147円 | 31.5% |

| SBI・米国債券 | 1,143円 | 11.3% | 1,129円 | 11.3% |

| SBI・米国ハイイールド債券 | 632円 | 6.2% | 623円 | 6.2% |

| SBI・新興国債券 | 574円 | 5.7%↑ | 564円 | 5.6% |

| SBI・米国不動産 | 207円 | 2.0% | 198円 | 2.0% |

| SBI・ゴールド | 1,937円 | 19.1%↓ | 1,962円 | 19.6% |

| 現金 | 101円 | 1.0% | 103円 | 1.0% |

私の投資はこれまで米国へ偏った投資でしたが、最近、グローバル投資を増やしたいと考える様になり、本を2冊購入したので紹介したいと思います。

最初の本は「個人投資家もマネできる 世界の富裕層がお金を増やしている方法」です。

この本では、資産形成をピラミッドで表現し、余裕資金に応じた投資について解説されています。

私が過去に失敗した投資(※オプション取引)についても触れられており、現在の自分が資産形成のピラミッドでどのステージに位置しているのか、紹介されている投資方法がどれだけあっているのかを確認できました。

もう一冊は「新興国は世界を変えるか 29ヵ国の経済・民主化・軍事行動」です。

この本は、新興国の経済成長、政治体制、軍事行動について分析されており、グローバル投資をする上での参考になる内容でした。

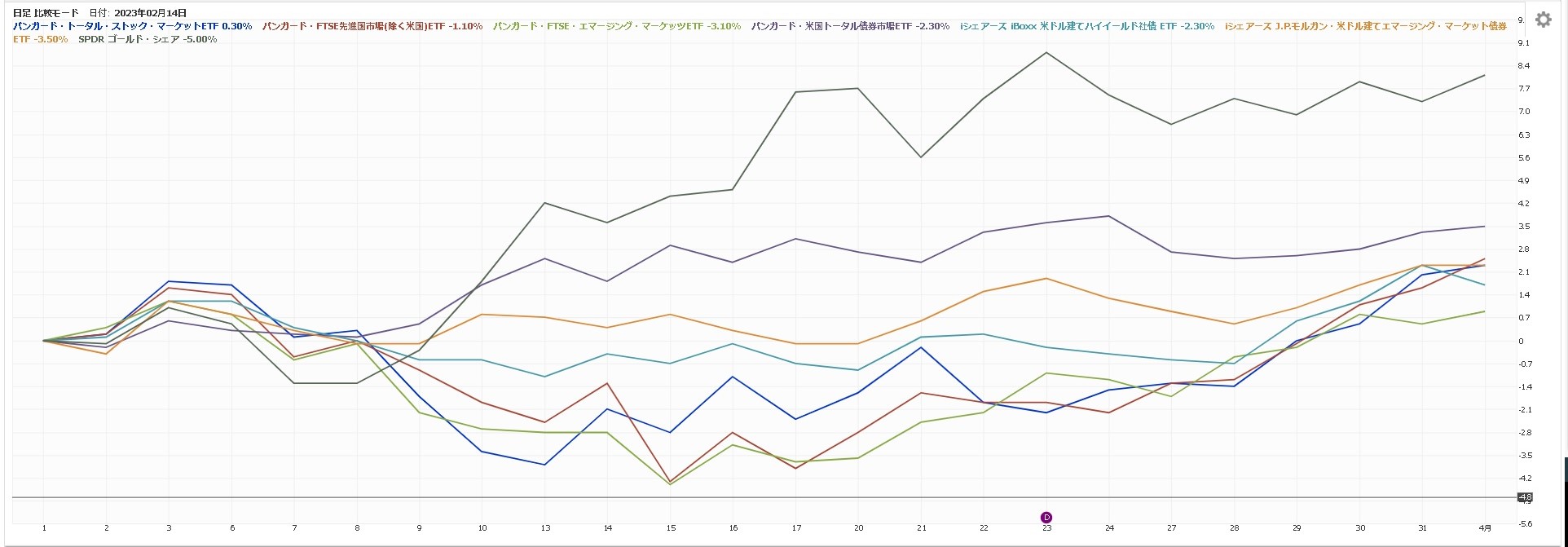

追記:2023年02月の実績結果

2023年2月は、中国景気の回復や、インドの高成長が継続するとの期待感があったが、中国の偵察気球を巡る問題が米中関係悪化懸念が広まったことや、インド財閥アダニ・グループの不正会計等を巡る問題等が重なりました。

8つの資産のうち配分比率の多かった「新興国株式」軟調な推移となったことで、良い結果にはならなかったようです。

結果として2023年2月のAIラップのパフォーマンスは+0.41%となりました。

3ヶ月目:新興国株式=増

2023年3月の資産構成は、次のようになっています。

| ファンド名 (※ラップ専用) |

当月 | 前月 | ||

|---|---|---|---|---|

| 評価額 | 比率 | 評価額 | 比率 | |

| SBI・米国株式 | 439円 | 4.3%↓ | 1,768円 | 17.5% |

| SBI・先進国株式 | 262円 | 2.6%↓ | 602円 | 5.9% |

| SBI・新興国株式 | 4,387円 | 43.4%↑ | 3,162円 | 31.2% |

| SBI・米国債券 | 1,543円 | 15.3%↑ | 1,143円 | 11.3% |

| SBI・米国ハイイールド債券 | 268円 | 2.6%↓ | 632円 | 6.2% |

| SBI・新興国債券 | 925円 | 9.1%↑ | 574円 | 5.7% |

| SBI・米国不動産 | 192円 | 1.9%↓ | 207円 | 2.0% |

| SBI・ゴールド | 2,008円 | 19.8%↑ | 1,937円 | 19.1% |

| 現金 | 94円 | 0.9%↓ | 101円 | 1.0% |

特に注目すべきは、米国株式の比率が前月に比べて13.2%も減少し、一方で新興国株式の比率が12.2%も増加したことです。

主な資産の内訳は新興国株式とゴールドです。

追記:2023年03月の実績結果

2023年3月は、欧米の金融不安への警戒感から軟調な推移が続きましたが、当局の対応などが好感され徐々に警戒感が後退しました。

8つの資産のうちパフォーマンスの良かった「ゴールド」や「米国債券」を比較的多く保有していたことや、米国株式の比率を下げたことがプラスに寄与しました。

結果として2023年3月のAIラップのパフォーマンスは+0.77%となりました。

4ヶ月目:新興国株式=増

2023年4月の資産構成は、次のようになっています。

| ファンド名 (※ラップ専用) |

当月 | 前月 | ||

|---|---|---|---|---|

| 評価額 | 比率 | 評価額 | 比率 | |

| SBI・米国株式 | 198円 | 2.0%↓ | 439円 | 4.3% |

| SBI・先進国株式 | 962円 | 9.6%↑ | 262円 | 2.6% |

| SBI・新興国株式 | 4,852円 | 48.3%↑ | 4,387円 | 43.4% |

| SBI・米国債券 | 927円 | 9.2%↓ | 1,543円 | 15.3% |

| SBI・米国ハイイールド債券 | 197円 | 2.0%↓ | 268円 | 2.6% |

| SBI・新興国債券 | 500円 | 5.0%↓ | 925円 | 9.1% |

| SBI・米国不動産 | 185円 | 1.8%↓ | 192円 | 1.9% |

| SBI・ゴールド | 2,121円 | 21.1%↑ | 2,008円 | 19.8% |

| 現金 | 96円 | 1.0%↑ | 94円 | 0.9% |

また、今回は一点気づいたことがありました。

売買は10日前後に行われるのか?

4月15日にSBIラップの比率をたまたま見た際に気付いたことですが、資産構成比率が以下のように変更されていました。

| ファンド名 (※ラップ専用) |

月初 | 現在 | ||

|---|---|---|---|---|

| 評価額 | 比率 | 評価額 | 比率 | |

| SBI・米国株式 | 201円 | 2.0% | 198円 | 2.0% |

| SBI・先進国株式 | 246円 | 2.4%↓ | 962円 | 9.6% |

| SBI・新興国株式 | 4,848円 | 47.9%↓ | 4,852円 | 48.3% |

| SBI・米国債券 | 2,128円 | 21.0%↑ | 927円 | 9.2% |

| SBI・米国ハイイールド債券 | 201円 | 2.0% | 197円 | 2.0% |

| SBI・新興国債券 | 200円 | 2.0%↓ | 500円 | 5.0% |

| SBI・米国不動産 | 202円 | 2.0%↑ | 185円 | 1.8% |

| SBI・ゴールド | 1,994円 | 19.7%↓ | 2,121円 | 21.1% |

| 現金 | 103円 | 1.0% | 96円 | 1.0% |

大きな変更点は米国債券の比率が大幅に増加したことです。

過去の運用履歴を確認してみると、毎月7日に約定日が設定され、そのタイミングで比率の見直しが行われているようです。

今後は、10日前後で運用成績と構成比率の推移をまとめることにしました。

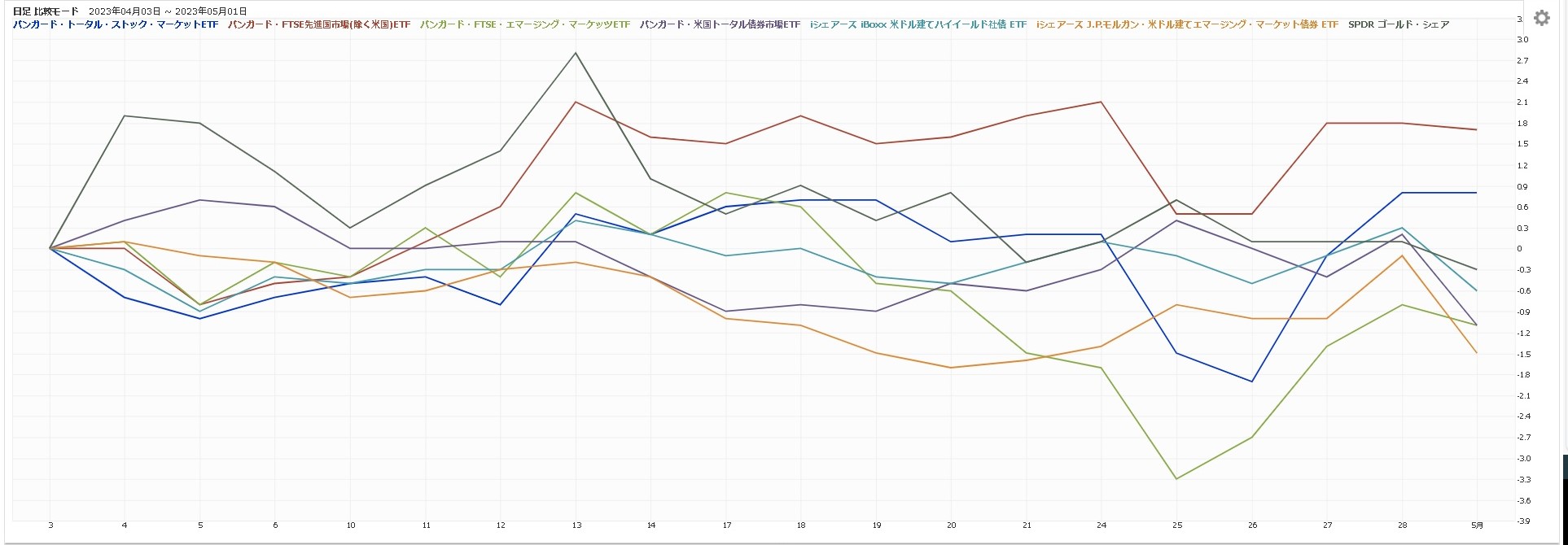

追記:2023年04月の実績結果

2023年4月は、米地銀での預金流出が火種となり金融不安が広がりました。

8つの資産のうち「米国株式」「先進国株」の保有比率が少なかったことでプラスを伸ばせず、良い結果になりませんでした。

また、保有比率の高かった新興国株式がマイナスになったことも、プラスを伸ばせなかった要因です。

結果として2023年4月のAIラップのパフォーマンスは+0.03%となりました。

5ヶ月目:大きな配分変更無

2023年5月の資産構成は、次のようになっています。

| ファンド名 (※ラップ専用) |

当月 | 前月 | ||

|---|---|---|---|---|

| 評価額 | 比率 | 評価額 | 比率 | |

| SBI・米国株式 | 201円 | 2.0% | 201円 | 2.0% |

| SBI・先進国株式 | 201円 | 2.0%↓ | 246円 | 2.4% |

| SBI・新興国株式 | 4,888円 | 48.0%↑ | 4,848円 | 47.9% |

| SBI・米国債券 | 2,161円 | 21.2%↑ | 2,128円 | 21.0% |

| SBI・米国ハイイールド債券 | 203円 | 2.0% | 201円 | 2.0% |

| SBI・新興国債券 | 202円 | 2.0% | 200円 | 2.0% |

| SBI・米国不動産 | 200円 | 2.0% | 202円 | 2.0% |

| SBI・ゴールド | 2,020円 | 19.8%↑ | 1,994円 | 19.7% |

| 現金 | 105円 | 1.0% | 103円 | 1.0% |

主な資産の内訳は新興国株式、米国債券、ゴールドです。

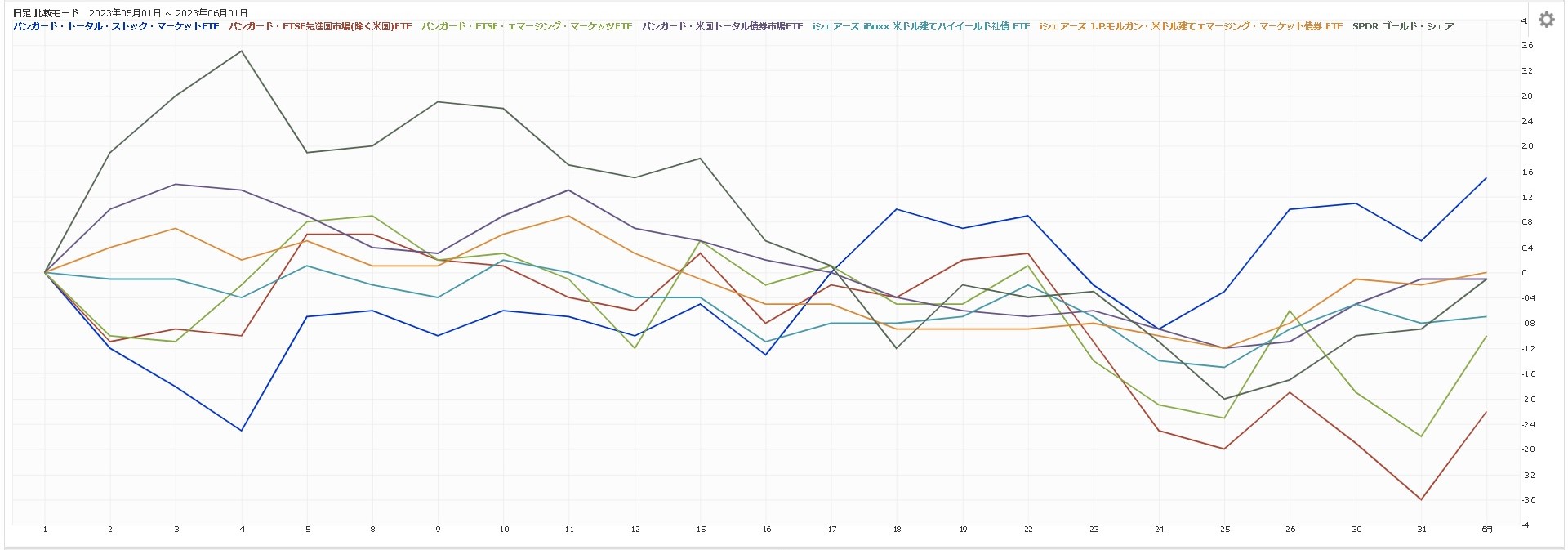

追記:2023年05月の実績結果

2023年5月は、米地銀破綻による金融不安は一服したが、米連邦政府の債務上限引き上げの議会交渉が難航して相場に影響を与えた様です。

8つの資産のうち、もっともよかった米国株式の比率が少なく、もっとも保有数の多い新興国株式のパフォーマンスが中国の株式市場が軟調であったことがマイナスに影響しました。

その結果、プラス幅を伸ばすことができませんでした。

結果として2023年5月のAIラップのパフォーマンスは+2.55%となりました。

6ヶ月目:大きな配分変更無

2023年6月の資産構成は、次のようになっています。

| ファンド名 (※ラップ専用) |

当月 | 前月 | ||

|---|---|---|---|---|

| 評価額 | 比率 | 評価額 | 比率 | |

| SBI・米国株式 | 216円 | 2.0% | 201円 | 2.0% |

| SBI・先進国株式 | 215円 | 2.0% | 201円 | 2.0% |

| SBI・新興国株式 | 5,296円 | 49.1%↑ | 4,888円 | 48.0% |

| SBI・米国債券 | 2,224円 | 20.6%↓ | 2,161円 | 21.2% |

| SBI・米国ハイイールド債券 | 209円 | 1.9%↓ | 203円 | 2.0% |

| SBI・新興国債券 | 212円 | 2.0% | 202円 | 2.0% |

| SBI・米国不動産 | 213円 | 2.0% | 200円 | 2.0% |

| SBI・ゴールド | 2,094円 | 19.4%↓ | 2,020円 | 19.8% |

| 現金 | 105円 | 1.0% | 105円 | 1.0% |

主な資産の内訳は新興国株式、米国債券、ゴールドです。

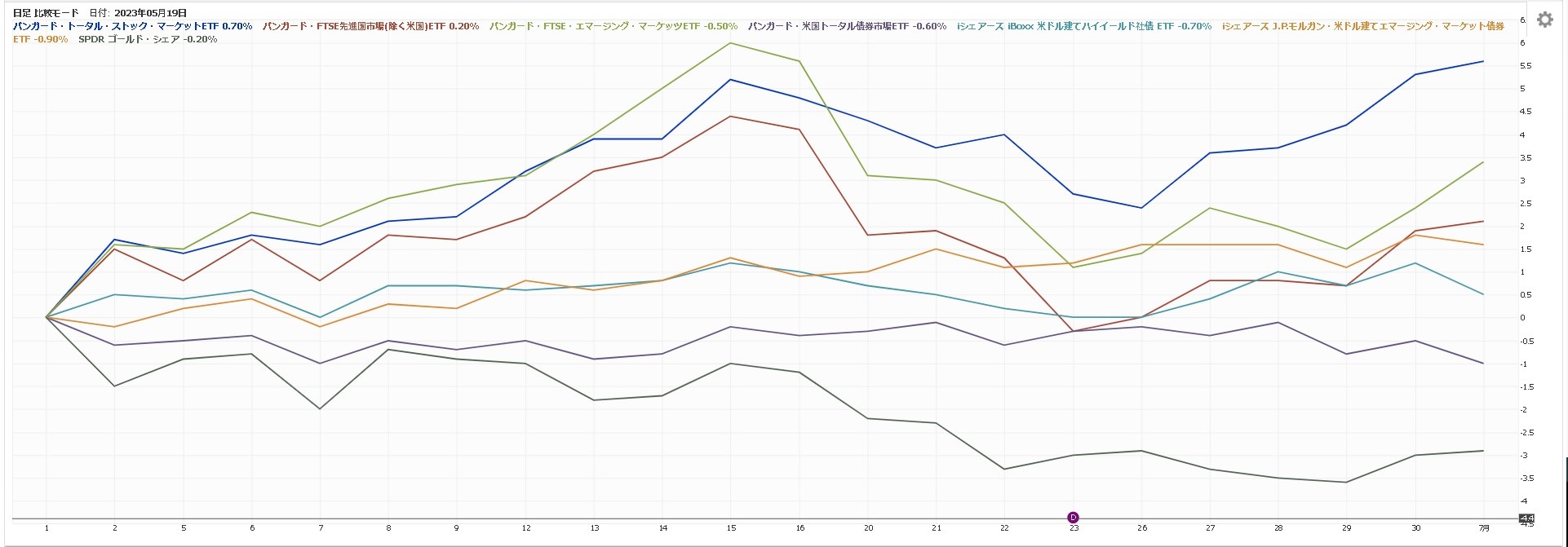

追記:2023年06月の実績結果

2023年6月は、米経済指標やFOMC(米連邦公開市場委員会)での決定事項等を踏まえ金融引き締め長期化と景気減速への懸念が和らぎ、米国株式市場が堅調に推移しました。

8つの資産のうち、新興国株式を比較的多く保有していたことがプラスに寄与しましたが、もっとも堅調に推移した米国株式の保有比率が少なかったことや、比較的多く保有していた「米国債券」や「ゴールド」のパフォーマンスが他に比べ悪かったことがプラス幅を縮小した様です。

結果として2023年6月のAIラップのパフォーマンスは+4.77%となりました。

7ヶ月目:大きな配分変更無

書き忘れてしまいましたが、マンスリーレポートを確認したところ、前月とほぼ変わらない新興国株式約48%、米国債券約21%、金約20%の投資配分をし、市場全体への警戒感を持ちつつ、過度にリスクオフの姿勢はとらず、上昇局面に対応できる余地を残した様です。

追記:2023年07月の実績結果

2023年7月は、米国を中心に各国でインフレの鈍化が観測され、米利上げの長期化懸念が後退したことから株式市場に安心感が広がり、堅調に推移した。

為替市場においては、日米の金利差の縮小を意識した円買いドル売りが進行。

8つの資産のうち、新興国株式をもっとも多く保有していたことがプラスに寄与したが、次に保有比率の多かった「米国債券」「金」の下落がマイナスに影響した。

結果として2023年7月のAIラップのパフォーマンスは+1.09%となりました。

8ヶ月目:新興国株→米国債

2023年8月の資産構成は、次のようになっています。

| ファンド名 (※ラップ専用) |

当月 | 前々月 | ||

|---|---|---|---|---|

| 評価額 | 比率 | 評価額 | 比率 | |

| SBI・米国株式 | 214円 | 2.0% | 216円 | 2.0% |

| SBI・先進国株式 | 217円 | 2.0% | 215円 | 2.0% |

| SBI・新興国株式 | 4,196円 | 38.5%↓ | 5,296円 | 49.1% |

| SBI・米国債券 | 3,374円 | 30.9%↑ | 2,224円 | 20.6% |

| SBI・米国ハイイールド債券 | 218円 | 2.0%↑ | 209円 | 1.9% |

| SBI・新興国債券 | 217円 | 2.0% | 212円 | 2.0% |

| SBI・米国不動産 | 213円 | 2.0% | 213円 | 2.0% |

| SBI・ゴールド | 2,147円 | 19.7%↑ | 2,094円 | 19.4% |

| 現金 | 113円 | 1.0% | 105円 | 1.0% |

リバランスの内容としては、警戒感をやや高めつつも過度にリスクオフの姿勢をとらず上昇局面にも対応できる余地を残し、前月と比べて新興国株式への投資比率を減らして、米国債券の投資比率を増やす配分とした様です。

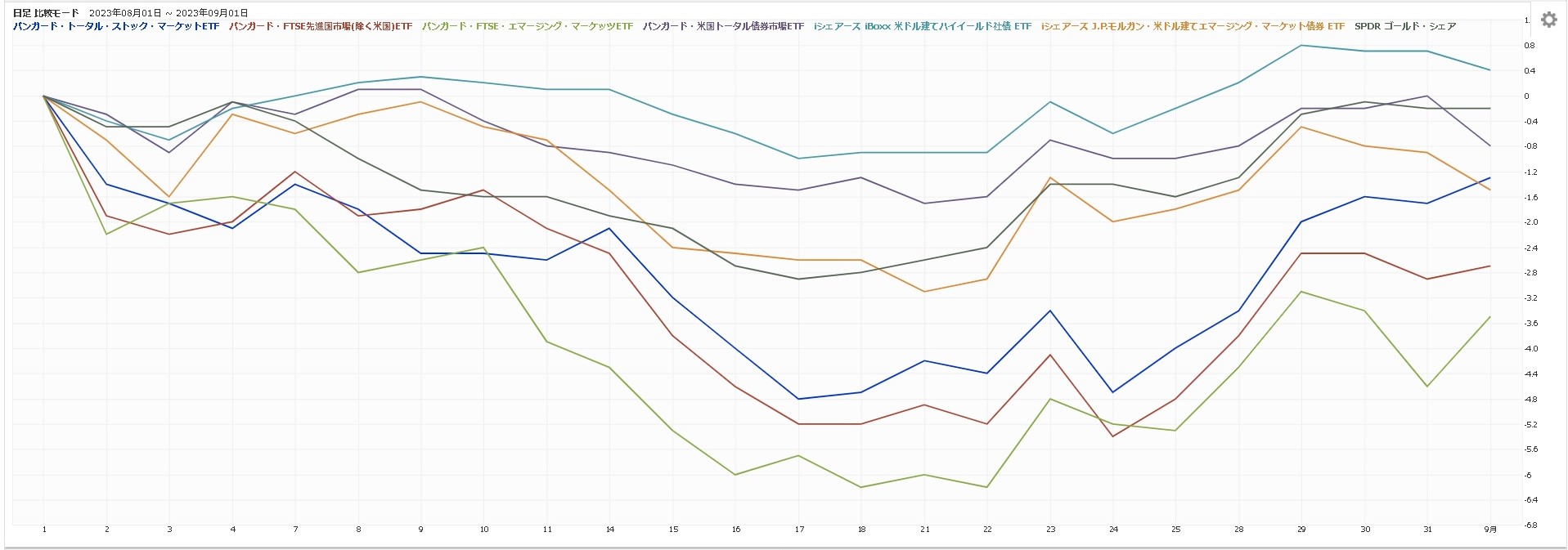

追記:2023年08月の実績結果

2023年8月は、米国の利上げが打ち止めとなる期待感が高まったことから米国ハイイールド債券が上昇し、一方で、中国経済に多くの懸念材料が報じられ新興国株式が下落した。

8つの資産のうち「新興国株式」への投資配分が大きかったことがマイナスに影響したが、米国債券と金への比率も比較的大きかったことがプラスに寄与し、マイナスを抑えられた。

結果として2023年8月のAIラップのパフォーマンスは+0.97%となりました。

9ヶ月目:新興国株→米国債

2023年9月の資産構成は、次のようになっています。

| ファンド名 (※ラップ専用) |

当月 | 前月 | ||

|---|---|---|---|---|

| 評価額 | 比率 | 評価額 | 比率 | |

| SBI・米国株式 | 218円 | 2.0% | 214円 | 2.0% |

| SBI・先進国株式 | 220円 | 2.0% | 217円 | 2.0% |

| SBI・新興国株式 | 2,089円 | 19.0%↓ | 4,196円 | 38.5% |

| SBI・米国債券 | 4,576円 | 41.5%↑ | 3,374円 | 30.9% |

| SBI・米国ハイイールド債券 | 714円 | 6.5%↑ | 218円 | 2.0% |

| SBI・新興国債券 | 713円 | 6.5%↑ | 217円 | 2.0% |

| SBI・米国不動産 | 218円 | 2.0% | 213円 | 2.0% |

| SBI・ゴールド | 2,157円 | 19.6%↓ | 2,147円 | 19.7% |

| 現金 | 113円 | 1.0% | 113円 | 1.0% |

リバランスの内容としては、前月と比べて新興国株式への投資比率を大きく減らし、その分、米国債券の投資比率を大きく増やしました。

9月の投資配分は、市場全体の警戒感から株式の比率を下げ、債券への配分を増やして下落局面に備えた投資配分とした様です。

追記:2023年09月の実績結果

2023年9月は、欧米の長期金利が大幅に上昇した影響で、株式や不動産等のリスク資産を中心に下落した。

8つの資産のうち「ゴールド」「新興国株式」への比率が高めだったことがマイナスに影響した。

結果として2023年9月のAIラップのパフォーマンスは−0.85%となりました。

10ヶ月目:米国債→新興国株

2023年10月の資産構成は、次のようになっています。

| ファンド名 (※ラップ専用) |

当月 | 前月 | ||

|---|---|---|---|---|

| 評価額 | 比率 | 評価額 | 比率 | |

| SBI・米国株式 | 687円 | 6.3%↑ | 218円 | 2.0% |

| SBI・先進国株式 | 209円 | 1.9%↓ | 220円 | 2.0% |

| SBI・新興国株式 | 3,592円 | 33.1%↑ | 2,089円 | 19.0% |

| SBI・米国債券 | 2,836円 | 26.1%↓ | 4,576円 | 41.5% |

| SBI・米国ハイイールド債券 | 462円 | 4.3%↓ | 714円 | 6.5% |

| SBI・新興国債券 | 463円 | 4.3%↓ | 713円 | 6.5% |

| SBI・米国不動産 | 210円 | 1.9%↓ | 218円 | 2.0% |

| SBI・ゴールド | 2,295円 | 21.1%↑ | 2,157円 | 19.6% |

| 現金 | 108円 | 1.0% | 113円 | 1.0% |

リバランスの内容としては、前月と比べて新興国株式への投資比率を大きく増やし、その分、米国債券の投資比率を大きく下げました。

10月は再度、新興国株式への比率を大幅に増やしつつも、警戒感から金への比率は下げず維持した投資配分です。

追記:2023年10月の実績結果

2023年10月は、欧米の長期金利が大幅に上昇した影響で、金以外の株式や不動産等のリスク資産が下落した。

組み入れ比率の上位は「新興国株式」「米国債券」「ゴールド」で、警戒感からゴールドへの投資比率を下げなかったことが唯一プラスに寄与した。

結果として2023年10月のAIラップのパフォーマンスは−0.51%となりました。

11ヶ月目:新興国株式=増

2023年11月の資産構成は、次のようになっています。

| ファンド名 (※ラップ専用) |

当月 | 前月 | ||

|---|---|---|---|---|

| 評価額 | 比率 | 評価額 | 比率 | |

| SBI・米国株式 | 1,180円 | 10.6%↑ | 687円 | 6.3% |

| SBI・先進国株式 | 221円 | 2.0%↑ | 209円 | 1.9% |

| SBI・新興国株式 | 5,102円 | 45.7%↑ | 3,592円 | 33.1% |

| SBI・米国債券 | 1,650円 | 14.8%↓ | 2,836円 | 26.1% |

| SBI・米国ハイイールド債券 | 947円 | 8.5%↑ | 462円 | 4.3% |

| SBI・新興国債券 | 285円 | 2.6%↓ | 463円 | 4.3% |

| SBI・米国不動産 | 218円 | 2.0%↑ | 210円 | 1.9% |

| SBI・ゴールド | 1,443円 | 12.9%↓ | 2,295円 | 21.1% |

| 現金 | 112円 | 1.0% | 108円 | 1.0% |

リバランスの内容としては、前月と比べて新興国株式への投資比率を大きく増やし、その分、米国債券とゴールドへの投資比率を大きく下げました。

11月は新興国株式や米国株式といったリスク資産への比率を増やしつつも、警戒感から米国債券や金といった資産への比率もまだまだ高い投資配分です。

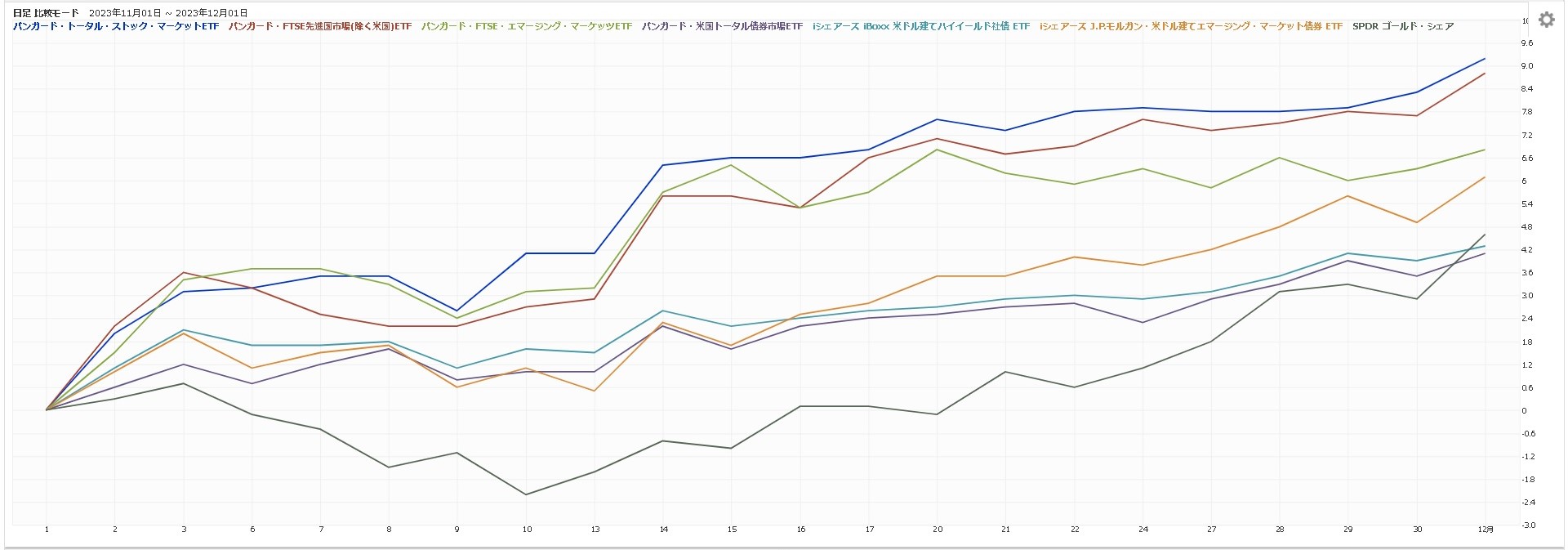

追記:2023年11月の実績結果

2023年11月は、欧米の長期金利が大幅に低下したことを受け、株式や不動産を中心としたリスク資産が大きく上昇した。

8つの資産のうち大幅に上昇した米国株式、先進国株式より低いリターンだった新興国株式への比率が高かったことから上昇幅を伸ばせなかったが、パフォーマンスの悪かった「金」への投資比率を下げたことはプラスに寄与しました。

結果として2023年11月のAIラップのパフォーマンスは+3.45%となりました。

12ヶ月目:金・米国債=増

2023年12月の資産構成は、次のようになっています。

| ファンド名 (※ラップ専用) |

当月 | 前月 | ||

|---|---|---|---|---|

| 評価額 | 比率 | 評価額 | 比率 | |

| SBI・米国株式 | 281円 | 2.6%↓ | 1,180円 | 10.6% |

| SBI・先進国株式 | 217円 | 2.0% | 221円 | 2.0% |

| SBI・新興国株式 | 4,412円 | 40.5%↓ | 5,102円 | 45.7% |

| SBI・米国債券 | 3,061円 | 28.1%↑ | 1,650円 | 14.8% |

| SBI・米国ハイイールド債券 | 259円 | 2.4%↓ | 947円 | 8.5% |

| SBI・新興国債券 | 221円 | 2.0%↓ | 285円 | 2.6% |

| SBI・米国不動産 | 214円 | 2.0% | 218円 | 2.0% |

| SBI・ゴールド | 2,108円 | 19.4%↑ | 1,443円 | 12.9% |

| 現金 | 115円 | 1.1%↑ | 112円 | 1.0% |

前月より米国債券とゴールドの投資比率を大きく増やし、その分米国株式、新興国株式の比率を下げています。

追記:2023年12月の実績結果

2023年12月は、8つの資産のうちパフォーマンスの悪かった「新興国株式」や「金」への投資比率が多かったことや、パフォーマンスの良かった「米国株式」への比率を下げたことがマイナスにだった。